Evidenzbasiertes investieren- #5 Marktrisiken

Gruppenintelligenz | Nachrichten | Finanzgurus | Diversifikation | Marktrisiken

Erkenntnis Nr. 5: Managen von Marktrisiken

Im Abschnitt „Das Gesamtpaket der Diversifikation“ haben wir erläutert, dass effektive Diversifikation mehr bedeutet, als nur eine Vielzahl von Konten oder Wertpapieren zu haben. Es erfordert eine effiziente und kostengünstige Investition in eine Vielzahl von Kapitalmärkten rund um den Globus. Lassen Sie uns nun die Vorteile der Diversifikation genauer anschauen. Wir beginnen mit der Möglichkeit, Anlagerisiken besser zu steuern.

Es gibt Risiko und Risiko

Die meisten von uns lernen die allgemeinen Risiken des Lebens schon kennen, bevor wir überhaupt Worte haben, um diese zu beschreiben. Zum Beispiel wenn wir gegen eine Tischkante laufen oder nach einer brennenden Kerze greifen.

Anlagerisiken sind dagegen nicht so einfach zu verstehen. Hier ist es wichtig zu wissen, dass es grundsätzlich zwei verschiedene Arten von Risiken gibt: vermeidbare Klumpenrisiken und unvermeidbare Marktrisiken.

Vermeidbare Klumpenrisiken

Klumpenrisiken ziehen gezielt bestimmte Aktien, Anleihen oder Sektoren in Mitleidenschaft. Sogar in einem Bullenmarkt (durch steigende Börsenkurse gekennzeichneter Aktienmarkt) kann zum Beispiel ein Industrie-Unfall in einem Unternehmen zum Einbruch dessen Aktienkurses führen. Oder wenn eine Kommune trotz florierender Wirtschaft, Ihre Anleihe (Schulden) nicht bezahlen könnte. Auch könnte eine Naturkatastrophe eine Industrie oder Region treffen, während der Rest der Welt blüht und gedeiht.

Klumpenrisiken ziehen gezielt bestimmte Aktien, Anleihen oder Sektoren in Mitleidenschaft. Sogar in einem Bullenmarkt (durch steigende Börsenkurse gekennzeichneter Aktienmarkt) kann zum Beispiel ein Industrie-Unfall in einem Unternehmen zum Einbruch dessen Aktienkurses führen. Oder wenn eine Kommune trotz florierender Wirtschaft, Ihre Anleihe (Schulden) nicht bezahlen könnte. Auch könnte eine Naturkatastrophe eine Industrie oder Region treffen, während der Rest der Welt blüht und gedeiht.

Diversifikation reduziert Risiken, die keine erwartete Rendite besitzen

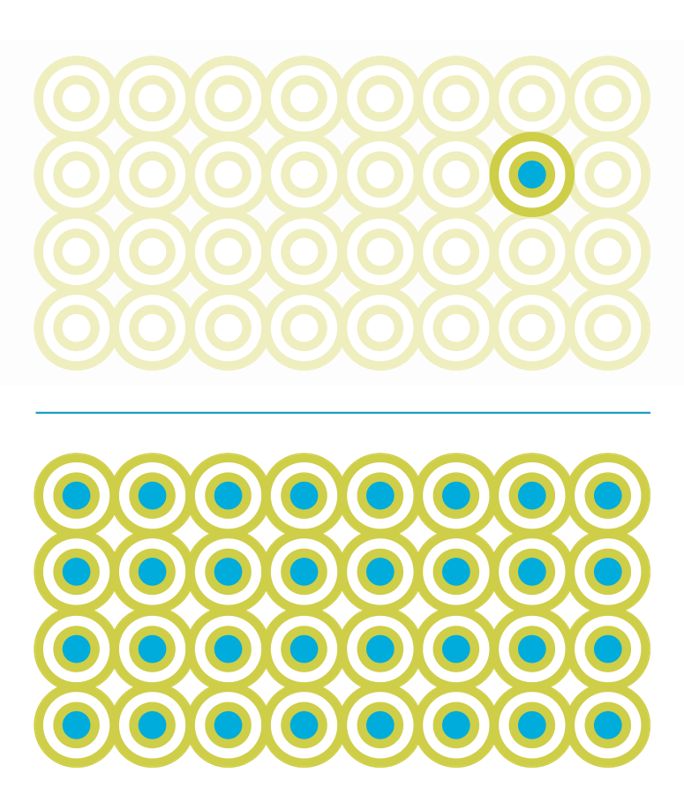

Durch die Konzentration auf nur eine einzige Aktie setzen Sie sich unnötigen Risiken aus.

Diversifikation verringert den Einfluss von zufälligen Entwicklungen einzelner Wertpapiere auf Ihr Vermögen.

Unvermeidbare Marktrisiken

Wenn Sie Klumpenrisiko mit einem Blitzschlag vergleichen, dann sollten Sie sich Marktrisiken als riesige Wolkenbrüche vorstellen, bei denen alle nass werden. Es sind die anhaltenden Risiken, die für große Teile des Marktes gelten.

Am langen Ende sind Marktrisiken jene Art von Risiken, denen Sie ausgesetzt sind, wenn Sie in irgendeiner Art und Weise in Kapitalmärkte investieren.

Wenn Sie Ihr Geld in einen Safe legen, dann ist es beim nächsten Mal öffnen immer noch vorhanden. (Natürlich kann es aufgrund von Inflation weniger wert sein, aber über diese Art von Risiko werden wir uns an anderer Stelle unterhalten.) Aber wenn Sie in den Markt investieren, dann sind Sie nun mal dem Marktrisiko ausgesetzt und müssen es akzeptieren. Ob Sie es wollen oder nicht.

Risiken und erwartete Renditen

Der Markt als Ganzes kennt die Unterschiede zwischen vermeidbaren und unvermeidbaren Anlagerisiken. Das haben wir schon im Abschnitt über Gruppenintelligenz gelernt.

Wenn wir dieses Wissen beachten, dann erhalten wir einen Leitfaden, wie wir unsere eigenen Investitionen mit einem vernünftigen und evidenzbasierten Ansatz steuern können.

Klumpenrisiken managen - Wenn Sie versuchen, den Markt durch die gezielte Auswahl einzelner Aktien oder Sektoren zu schlagen, dann setzten Sie sich einem Klumpenrisiko aus. Diese Art von Risiko kann durch Diversifikation vermieden werden. Daher können Sie auch nicht erwarten, dass Sie für das Eingehen von Klumpenrisiko mit einer höheren erwarteten Rendite belohnt werden.

Marktrisiken managen - Jeder Anleger ist Marktrisiken ausgesetzt, die nicht „wegdiversifiziert“ werden können. Wer bei steigenden Marktrisiken investiert bleibt, kann aber damit rechnen, dass er letztendlich mit einer höheren Rendite für seine hartnäckige Entschlossenheit belohnt wird. Es erhöht sich aber auch die Wahrscheinlichkeit, dass Renditen von kurzfristigen Erwartungen abweichen. Aus diesem Grund sollten Sie so viel Marktrisiko annehmen, wie Ihre persönliche Situation erfordert, aber nicht mehr. Diversifikation wird dann zur „Waage“, welche das richtige Maß an Risiko unter Berücksichtigung Ihrer individuellen Anlageziele reflektiert.

Die Quintessenz

Egal, ob wir über Klumpen- oder Marktrisiken sprechen, Diversifikation spielt eine Schlüsselrolle. Diversifikation ist unerlässlich, um Klumpenrisiken zu vermeiden.

Beim Managen von Marktrisiken hilft es Ihnen, Ihr gewünschtes Risiko an Ihre eigenen Ziele anzupassen.

Diversifikation ermöglicht Ihnen Ihr Portfolio zu optimieren, indem Sie Risiken minimieren und erwartete Renditen maximieren.

Als nächsten sprechen wir über einen weiteren großen Vorteil von Diversifikation: sie hilft Ihnen, die turbulente Fahrt an den Märkten einzelner Anlagen entlang des Weges zu glätten. Sie wissen nicht, was damit gemeint ist. Dann lesen Sie weiter.

Haftungsbegrenzung: Wir haften nicht für Schäden aus der Verwendung der Inhalte dieses Artikels. Mehr dazu finden Sie in unserem Disclaimer.